Captar dinheiro em moeda estrangeira não é novidade para empresas e países, e já faz muito tempo. Mas, na maioria das vezes, essa captação é feita somente em dólares.

Neste post falaremos de um instrumento de emissão de dívidas de companhias e governos através do qual o investidor pode obter retornos nas mais diversas moedas estrangeiras: os Eurobonds.

NO MICROSCÓPIO 🔬

Apesar do nome, este tipo de ativo não está necessariamente relacionado à moeda euro e tampouco ao continente europeu. Na verdade, o prefixo “euro” é comumente associado à moeda em que é emitido. Eurodólar e euroiene, para dívidas emitidas nas moedas americana e japonesa, são exemplos clássicos.

Estes títulos são (quase exclusivamente) prefixados, então podem compor parte do percentual de renda fixa da seua carteira. São normalmente emitidos em múltiplos de mil e podem pagar cupons, usualmente semestrais ou anuais.

Os prazos de vencimento variam, e não raro chegam a 30 anos. Mas não se preocupe. Como valores mobiliários de renda fixa, podem ser comercializados no mercado secundário e vendidos teoricamente a qualquer momento.

Neste caso, o investidor fica suscetível a dois riscos:

🟡 Risco de liquidez: há compradores interessados?

🟡E risco de mercado: naquele momento, a taxa originalmente contratada segue atrativa?

Ambos são os fatores que mais fortemente afetam a cotação do seu eurobond na venda antecipada.

Para o emissor, os eurobonds têm a vantagem de se atingir mercados muito maiores e potencialmente captar dinheiro mais barato. Já para o investidor, representam:

1️⃣ Uma oportunidade de se investir em empresas do mundo todo;

2️⃣ Preservação de poder de compra de uma moeda forte;

3️⃣ Tomada adicional de risco (e potenciais ganhos maiores) de outros tipos de moeda.

Você sabia que é possível, por exemplo, adquirir títulos da dívida brasileira em dólares?

Ou emprestar dinheiro para a Petrobras em euros ou libras e receber os juros nessas moedas?

É para isso que servem os eurobonds.

NO TELESCÓPIO 🔭

Os primeiros eurobonds foram emitidos na Itália, na década de 1960, e as transações foram organizadas por bancos britânicos e listados na Bolsa de Valores de Luxemburgo. De lá para cá, se tornaram populares para grandes empresas e governos financiarem seus gastos.

O próprio governo brasileiro lança mão frequentemente deste ativo. Do mais de R$ 1,5 trilhão da dívida externa brasileira, grande parte se deve à emissão de eurobonds. Isto ocorre principalmente porque o mercado doméstico não consegue absorver toda a emissão que o Estado brasileiro precisa para se sustentar, e acessar o mercado global resolve facilmente esta limitação.

🚨 Lembrete 🚨O mercado de capitais brasileiro corresponde a meros 2% do volume global. Ou seja, há cerca de 50 vezes mais movimentação de capitais lá fora do que no mercado nacional. |

COMO INVESTIR EM EUROBONDS?

Cada conta global tem seu acesso específico a ativos como eurobonds. Confira no seu broker global a seção específica para isto.

No entanto, traremos algumas fontes de consulta que podem interessar ao leitor:

👉 Euronext, a Bolsa Pan-Europeia

A European New Exchange Technology é uma bolsa de valores sediada em Amsterdã que conecta os mercados de capitais de Bruxelas, Londres, Lisboa, Dublin, Oslo e Paris (além, obviamente, da própria capital holandesa).

Nela, estão listadas mais de 1.500 empresas, com ativos disponíveis também de vários países europeus. Confira o site da Euronext que lista os ativos de renda fixa AQUI.

Ressalto a opção de filtros que a Euronext disponibiliza. Você pode pesquisar ativos pelas mais variadas categorias, mas destaco as de “Government” e “Maturity”, através das quais você pode ver os bonds de países e escolher quais quer comprar com base no prazo de vencimento. Boa pesquisa!

👉 Disponibilização diretamente pelas empresas

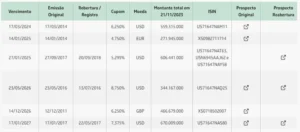

Se você gosta de empresas brasileiras específicas e quer emprestar dinheiro para elas em moedas estrangeiras, pode acessar a página de relação com investidores delas. Apesar de não poder adquirir através do site, pode pesquisar os eurobonds de que gostar e comprá-los diretamente em sua conta broker.

Veja alguns exemplos (clique na imagem para abrir a página de empresa):

👉 Investindo através de fundos

Como é quase sempre a regra, é possível acessar eurobonds por meio de fundos de investimento com foco nesses ativos. As vantagem é aquela tradicional: você tem gestores especializados para escolher e girar os ativos no mercado e não precisa escolher um a um.

Neste caso, é vital escolher um gestor sólido e competente do fundo. Portanto, você pode pesquisar por eurobonds nas plataformas das maiores gestoras do mundo, como Black Rock, PIMCO, Vanguard e Fidelity Investments.

Aviso legal

Aqui é o momento em que temos que avisar que nada neste texto configura sugestão de investimento. Para escolher boas opções para incluir em seu portfólio, estude bastante e conte com seu especialista em investimentos internacionais.

Bons investimentos!

Quer receber textos sobre ativos internacionais no seu email? Inscreva-se na Ativos Globais, clicando no banner abaixo.