⚔️ Empresas privadas que constroem armamentos e equipamento de defesa em larga escala não são novidade. É o caso da Lockheed Martin, mas vamos com calma, rs.

Desde meados do século XIX, quando o governo britânico firmou contrato com a Elswick Ordnance Company para a produção de peças de artilharia e canhões de campo, diversas corporações passaram a se dedicar à indústria de defesa.

Historicamente, desde forjas espartanas na antiguidade, passando por oficinas de engenheiros de catapulta na França medieval, até os canhões otomanos que colocaram fim às muralhas que por 800 anos protegeram a cidade de Constantinopla, eram os próprios governos que se encarregavam da produção em massa de seus armamentos.

Naturalmente, artesãos, engenheiros e fornecedores privados contribuíam para os arsenais dos seus governantes, mas a fabricação de armas, munições e armaduras sempre foi considerada questão de soberania nacional e estritamente controlada.

Depois que os britânicos começaram a terceirizar a privados a produção e a inovação de armamentos, em uma questão de poucas décadas a maioria das grandes nações também o fazia.

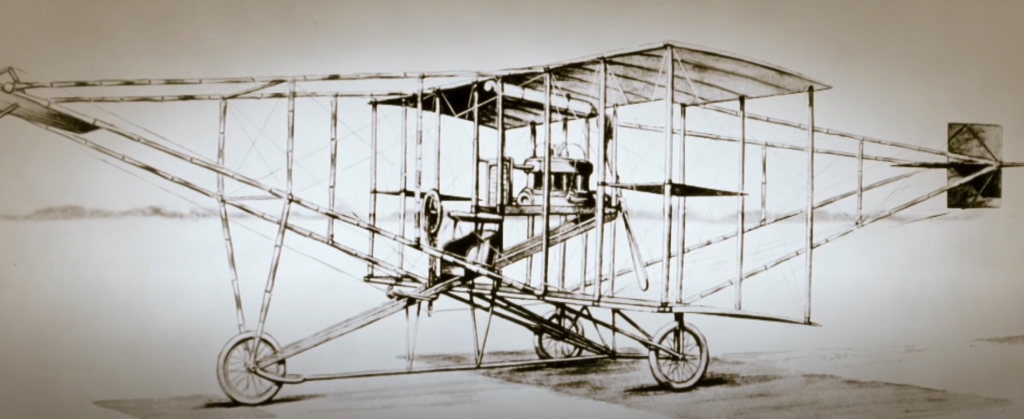

⛪ Em 1912, em uma igreja alugada (isso mesmo, em uma igreja) em Los Angeles, Glenn L. Martin fabrica o primeiro avião do que viria a ser a maior empresa de armas do mundo, a Lockheed Martin.

Design, inovador à época, do primeiro avião da Lockheed Martin

Em pouco mais de 100 anos de história, a companhia, listada na Bolsa de Valores de Nova York (NYSE), é fornecedora das 6 forças armadas americanas (exército, marinha, aeronáutica, fuzileiros navais, guarda costeira e forças espaciais), além de diversos outros Estados e grupos privados.

📝 Ficha técnica das ações da Lockheed Martin:

- Negociação: Ações na NYSE e BDRs na B3

- Ticker de Negociação em Nova York: LMT

- Ticker de Negociação na B3: LMTB34

- Valor de Mercado: US$ 111 bilhões

- Receita em 2022: US$ 66 bilhões

- EBITDA em 2022: US$ 8,7 bilhões

- Valorização em 1 ano: ~11%

- Payout de dividendos: 45%

- Dividendos (DY): 2,72%

💣 Não só de destruição…

Você pode estar se perguntando: poxa, logo nesse momento de conflito armado no Oriente Médio vamos falar sobre as ações de uma empresa que constrói bombardeiros, tanques, mísseis e os mais variados dispositivos de destruição?

É verdade que a empresa supriu o governo americano com armas na Segunda Guerra Mundial e nas Guerras da Coreia, Vietnã e Golfo. Mas não é só de tecnologia de ataque que a Lockheed vive.

🛡️ Sabe o Domo de Ferro?

Apesar de a Lockheed Martin não ter construído o Domo de Ferro (a tarefa foi empreendida pelas empresas israelenses Rafael Advanced Defense Systems e Israel Aerospace Industries), ela desenvolveu e aprimorou sistemas de defesa similares para diversos países.

A empresa americana aperfeiçoou a tecnologia hit-to-kill que, apesar do nome, não é feita para matar, mas para proteger. O sistema basicamente consiste em mísseis especializados em acertar… mísseis!

É por causa deste tipo de tecnologia que a ameaça de apocalipse nuclear não é tão realista como o imaginário popular deixa a crer.

Já é comum o conhecimento de que as nações com armamento nuclear podem aniquilar toda a superfície da Terra diversas vezes com seu poderio acumulado. No entanto, caso decidissem realmente fazer isto, teriam que utilizar em sua maioria ICBMs, aqueles mísseis gigantes que atacam de um continente para outro.

É aí que a tecnologia hit-to-kill teria potencial de impedir a autoaniquilação da raça humana: todos os países com armamento nuclear também contam com maior ou menor grau de proteção antimíssil. Como os ICBMs são lentos e demoram para atingir seu alvo, em uma hipotética troca de disparos de ogivas entre potências nucleares, poucas, se é que alguma, atingiriam seu destino. 🎯

⚠️ Não é razão suficiente para desconsiderar o perigo deste tipo de armamento (até porque os lançamentos de curto alcance não seriam tão facilmente repelidos), mas tecnologias como as desenvolvidas pela Lockheed ajudam a mitigar os riscos.

Você pode conferir dezenas de outros sistemas high-tech que ajudam a salvar vidas, que vão desde segurança cibernética até extraplanetária.

Acesse o site da empresa aqui, clique nas opções “What we do” e então “Deterrence capabilities” e se surpreenda!

📈 Comportamento das ações da Lockheed Martin (LMT):

No gráfico de 5 anos do comportamento dos papéis da empresa, vemos que a valorização foi de quase 50%, de US$ 300 para mais de US$ 441.

Na semana passada, em apenas 1 dia, as ações da companhia subiram aproximadamente 10%. Você deve ter adivinhado: foi justamente uma reação do mercado ao ataque do Hamas a Israel e o subsequente contra-ataque. 💥

Depois da subida abrupta, a cotação não voltou a recuar, o que parece sugerir que o mercado enxerga uma valorização sustentável e não apenas uma reação psicológica de demanda pelo setor. O mesmo aconteceu com as ações de outras titãs da indústria de defesa, como a americana Northrop Grumman e a britânica BAE Systems, apontando para uma iminente demanda crescente por equipamentos de ataque e defesa. ⚔️🛡️

Bons investimentos!

Aviso legal

Aqui é o momento em que temos que avisar que nada neste texto configura sugestão de investimento. Foi apenas uma forma de mencionar o triste conflito no Oriente Médio para explorar um ativo global que está intimamente ligado ao desenrolar do evento. Para escolher boas opções para incluir em seu portfólio, estude bastante e conte com seu especialista em investimentos internacionais.

Sua nova experiência com investimentos começa aqui