Investimento imobiliário não é necessariamente comprar e vender imóveis. Claro que você pode fazer isso, e foi assim que John Rockfeller, Robert Kiyosaki e Barbara Corcoran ficaram ricos.

Mas será que a única maneira de se beneficiar desse mercado é comprando e vendendo imóveis?

A resposta é não.

Investimento imobiliário vai além da busca por um lar ou da especulação imobiliária. Neste texto, vamos explorar as diversas modalidades de investimento imobiliário que vão além da compra e venda tradicional.

Vamos lá?

🏡 Jogando banco imobiliário de gente grande

Embora existam diversas modalidades de investimento imobiliário que não envolvem a compra e venda direta de imóveis, negar o poder dessa estratégia seria negar a história de grandes nomes que construíram fortunas através dela. John Rockfeller, Robert Kiyosaki e Barbara Corcoran são apenas alguns exemplos de como a compra e venda estratégica de imóveis pode ser um caminho para o sucesso financeiro.

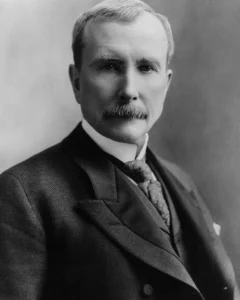

John Rockfeller

O lendário magnata do petróleo iniciou sua jornada no mercado imobiliário aos 14 anos, comprando e vendendo casas em Cleveland, Ohio. Com perspicácia e faro para negócios, Rockfeller acumulou um portfólio de imóveis que geravam renda passiva e valorizavam com o tempo. Essa base sólida o impulsionou para o mundo do petróleo, onde ele construiu um império bilionário.

Robert Kiyosaki

Autor do best-seller “Pai Rico, Pai Pobre”, Kiyosaki também reconhece o poder da compra e venda de imóveis. Em seu livro, ele defende a importância de investir em ativos que geram renda, como imóveis alugados, e utilizar a valorização desses ativos para financiar outros investimentos.

Barbara Corcoran

A estrela do reality show “Shark Tank” construiu sua fortuna investindo em imóveis em Nova York. Com sua visão aguçada e capacidade de identificar oportunidades, Corcoran comprou e renovou apartamentos em bairros em ascensão, obtendo retornos excepcionais.

A trajetória desses três ícones demonstra que a compra e venda de imóveis pode ser uma estratégia de investimento lucrativa e transformadora. Mas esse não é o único caminho possível.

Vamos ver as alternativas de investimento imobiliário.

1️⃣ LCI e CRI

LCIs e CRIs são títulos de renda fixa que permitem você investir em empreendimentos imobiliários sem precisar desembolsar grandes quantias ou se envolver na gestão dos imóveis. Desta forma, você está financiando a construção ou reforma de imóveis residenciais, comerciais ou industriais, e recebe em troca juros periódicos e a devolução do capital investido no vencimento do título.

😍 Vantagens das LCI e CRI

- Acessibilidade: o valor mínimo para investir em LCIs e CRIs pode ser bem inferior ao necessário para comprar um imóvel.

- Diversificação: você pode investir em diversos projetos imobiliários ao mesmo tempo, diversificando seu portfólio e reduzindo os riscos.

- Renda passiva: LCIs e CRIs pagam juros periódicos, proporcionando renda passiva regular.

- Segurança: os investimentos em LCIs e CRIs são garantidos por hipotecas ou outros bens do empreendimento financiado, o que aumenta a segurança do investimento.

- Liquidez: LCIs e CRIs são títulos negociáveis na bolsa de valores, o que significa que você pode vendê-los a qualquer momento se precisar.

LCIs e CRIs são excelentes opções para quem busca investir no mercado imobiliário com segurança, diversificação e acessibilidade. Se você está buscando uma forma de diversificar seu portfólio, gerar renda passiva e contribuir para o desenvolvimento do setor imobiliário, os LCIs e CRIs podem ser a solução ideal para você.

2️⃣ Fundo de Investimento Imobiliário (FII)

Se você já se sentiu intimidado pela ideia de comprar um imóvel, mas ainda tem interesse em investir no mercado imobiliário, o Fundo de Investimento Imobiliários (FIIs) pode ser a porta de entrada perfeita para você. Através dos FIIs, você pode investir em um conjunto diversificado de imóveis, como shopping centers, escritórios, hotéis e galpões logísticos, sem precisar desembolsar grandes quantias ou se envolver na gestão dos imóveis.

Os FIIs são administrados por profissionais experientes no mercado imobiliário, que selecionam os imóveis para investir, administram os aluguéis e distribuem os rendimentos aos cotistas. Com um único investimento em um FII, você pode ter acesso a um portfólio diversificado de imóveis, o que reduz os riscos do seu investimento.

A maioria dos FIIs são negociados na bolsa de valores, o que significa que você pode vendê-los a qualquer momento se precisar.

😍 Vantagens dos Fundos Imobiliários

- Diversificação: redução dos riscos através da diversificação em diferentes tipos de imóveis e localizações.

- Acessibilidade: investimento mínimo baixo, permitindo que mais pessoas invistam no mercado imobiliário.

- Renda passiva: renda regular proveniente dos aluguéis dos imóveis.

- Gestão profissional: administração por especialistas experientes no mercado imobiliário.

- Liquidez: possibilidade de vender os FIIs na bolsa de valores a qualquer momento.

No entanto, é importante lembrar que valor dos FIIs pode oscilar de acordo com as condições do mercado imobiliário. Além disso, a cobrança de taxas de administração pela gestão do fundo que podem reduzir o retorno do investimento.

Se você se interessa por investimento imobiliário no exterior, leia também este artigo: REITs: seja dono de imóveis nos EUA.

3️⃣ Ações de Construtoras e Incorporadoras

Através da bolsa de valores, você pode investir no crescimento das próprias empresas que constroem e vendem esses imóveis, adquirindo ações de construtoras e incorporadoras. Essa modalidade de investimento oferece a oportunidade de participar dos lucros dessas empresas e se beneficiar do potencial de valorização do setor imobiliário.

No ano passado, as ações das construtoras e incorporadoras registraram um desempenho excepcional na Bolsa brasileira. Das 25 ações do setor de construção civil da B3, 12 tiveram retornos acima de 50%, com cinco dobrando seu valor.

Isso impulsionou o valor de mercado dessas empresas em 64,6%, atingindo R$ 45,7 bilhões, enquanto o índice Ibovespa aumentou 22,3% no mesmo período.

O crescimento foi impulsionado pela queda das taxas de juros e mudanças no programa Minha Casa, Minha Vida. O aumento do limite de financiamento e a ampliação do prazo de pagamento do financiamento pela Caixa Econômica Federal impulsionaram o mercado.

Ao comprar ações de uma construtora ou incorporadora, você se torna sócio da empresa e tem direito a participar dos seus lucros através da distribuição de dividendos ou da valorização das ações. O valor das ações varia de acordo com o desempenho da empresa, como lucratividade, lançamentos de novos projetos, condições do mercado imobiliário e fatores macroeconômicos. As ações de construtoras e incorporadoras são consideradas investimentos de crescimento, com potencial de valorização a longo prazo.

😍 Vantagens de Investir em Ações de Construtoras e Incorporadoras

- Participação nos Lucros: recebimento de dividendos, que são a parcela do lucro da empresa distribuída aos acionistas.

- Valorização do Capital: potencial de valorização das ações a longo prazo, acompanhando o crescimento da empresa e do setor imobiliário.

- Diversificação: possibilidade de diversificar seu portfólio com investimentos em diferentes empresas e setores da economia.

- Acessibilidade: valor mínimo para investir em ações geralmente baixo, permitindo que mais pessoas invistam na bolsa de valores.

- Liquidez: as ações são ativos líquidos, o que significa que você pode vendê-las na bolsa de valores a qualquer momento.

Ações de construtoras e incorporadoras podem ser uma excelente opção para quem busca investir no crescimento do setor imobiliário e participar dos lucros de empresas sólidas e bem geridas. No entanto, é importante lembrar que o investimento em ações envolve riscos e exige conhecimento, análise e acompanhamento constante. O desempenho da empresa e o valor das ações dependem de diversos fatores, como gestão eficiente, lançamentos de projetos bem-sucedidos e condições do mercado imobiliário.

Vale a pena utilizar investimentos imobiliários para diversificar a carteira?

As modalidades de investimento imobiliário são diversas e oferecem oportunidades de diversificação e rentabilidade. Desde títulos de renda fixa como LCIs e CRIs, até Fundos de Investimento Imobiliário (FIIs) e ações de construtoras e incorporadoras, há opções para todos os perfis de investidores:

🟢 LCI e CRI: proporcionam uma maneira acessível e diversificada de investir em projetos imobiliários.

🟢 FIIs: permitem acesso a um portfólio diversificado de imóveis, sem os custos e a complexidade da propriedade direta.

🟢 Ações de construtoras e incorporadoras: oferecem a oportunidade de participar dos lucros dessas empresas e se beneficiar do potencial de valorização do setor imobiliário.

Portanto, vale a pena considerar investimentos imobiliários para diversificar sua carteira. Com a devida análise e acompanhamento, essas modalidades podem proporcionar retornos sólidos e contribuir para o crescimento do seu patrimônio a longo prazo.

Para acessar essas e outras modalidades de investimento imobiliário, você precisará abrir uma conta em uma corretora de valores. A Faz Capital é a parceira ideal para ajudá-lo a escolher as melhores opções de investimento de acordo com seu perfil. Abra sua conta.