Você quer investir em um Fundo de Investimento, mas está com medo de fazer a escolha errada? A quantidade de opções te deixa nervoso e sem clareza de qual Fundo pode ser o melhor para você?

Isso vai mudar depois deste artigo! Hoje, vamos te ensinar como um Fundo funciona, quais os diferentes tipos e como escolher um Fundo em três passos.

O que é e como funciona um Fundo de Investimento?

Um Fundo de Investimento nada mais é do que uma união dos recursos de diversos investidores, chamados “cotistas”, com o objetivo de investir de acordo com a estratégia do Gestor. É como se você e várias outras pessoas colocassem dinheiro dentro de uma caixa, e entregassem essa caixa a um profissional para investir por vocês, de acordo com seu método.

O valor colocado nessa caixa dá direito a cotas, frações do patrimônio que conferem iguais direitos e obrigações, e que você pode comprar e vender. Se, ao final de um mês, os ativos que lastreiam o Fundo se valorizarem, isso é refletido no valor da cota. Logo, novas entradas se darão ao valor da cota atualizado, mais valorizado.

Ou seja, ao investir em um Fundo de Investimento, você coloca seu dinheiro nas mãos de um gestor profissional, e sua parcela do Fundo se valoriza quando a estratégia desse gestor traz resultados positivos.

Como é feita a gestão de Fundos de Investimento?

A Gestão de Fundos pode ser de dois tipos, dependendo do foco da estratégia do gestor:

Gestão Ativa

A Gestão Ativa envolve a compra e venda de ativos por parte do Gestor com o intuito de superar um índice fixado como referência para a gestão da carteira.

Ou seja, quem administra a carteira do Fundo toma decisões medindo riscos e potencial de retorno com o foco em maximização dos lucros.

Não perca a chance de se tornar um investidor de sucesso em Private Equity!

Não perca a chance de se tornar um investidor de sucesso em Private Equity!

Gestão Passiva

A Gestão Passiva é a estratégia de investimento em que o administrador do Fundo investe em ativos visando reproduzir a carteira do índice previamente definido.

Normalmente, os Fundos de Gestão Ativa possuem mais riscos que os de Gestão Passiva, por terem o objetivo de ganhos mais altos, e os índices mais comuns são o Ibovespa para Fundos de Ações e o CDI ou SELIC para Fundos de RF.

Um exemplo de Fundos de Gestão Passiva negociados em Bolsa são os famosos ETFs, que seguem diferentes índices reproduzindo suas carteiras.

Quais as vantagens de investir em um Fundo de Investimento?

Investir através de Fundos pode trazer várias vantagens ao investidor, como, por exemplo:

- Investir com a estratégia de um profissional, mesmo se você não entender investimentos;

- Diversificar bastante seu patrimônio, mesmo começando com pouco dinheiro;

- Facilidade para pagamento de Imposto de Renda e IOF, normalmente retido na fonte;

- Custos baixos (as taxas cobradas tendem a ser menores do que os custos que um investidor teria para formar uma carteira idêntica à do Fundo); e

- Acesso a mercados e ativos nos quais você talvez não pudesse investir por conta própria

Mas atenção: essas vantagens só existem se você realmente entender o Fundo no qual está investindo, e escolher um que faz sentido para você na sua carteira.

Mas como fazer isso? É isso que vamos ensinar logo após mostrar os diferentes tipos de Fundos existentes:

Quais os principais tipos de Fundo de Investimento?

Existem diversos tipos diferentes de Fundos de Investimento, mas, aqui, vamos falar dos 4 principais:

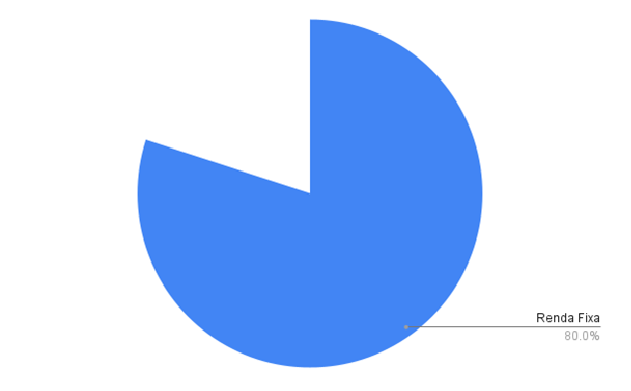

1. Fundo de Investimento em Renda Fixa

Os Fundos de Renda Fixa devem possuir, no mínimo, 80% de sua carteira em ativos de renda fixa prefixada (que define previamente a taxa de rendimento) ou pós-fixada (que acompanha a variação de uma taxa de juro ou um índice de inflação), conforme a imagem:

Além disso, existem subtipos de Fundos de Renda Fixa:

- De Curto Prazo: Quando aplicam em títulos com prazo máximo a decorrer de 375 dias, sendo o prazo médio da carteira inferior a 60 dias.

- De Longo Prazo: Quando aplicam em títulos com prazo acima de 375 dias.

- Referenciado: Investe ao menos 95% do patrimônio em ativos que acompanham um índice de referência, destinando no mínimo 80% para títulos públicos e ativos de baixo risco.

- Simples: aplica ao menos 95% do patrimônio a títulos públicos ou papéis de instituições financeiras com risco equivalente.

- Crédito Privado: investe mais de 50% do patrimônio em ativos de crédito privado.

- Dívida Externa: Aplica ao menos 80% do patrimônio em títulos da dívida externa da União.

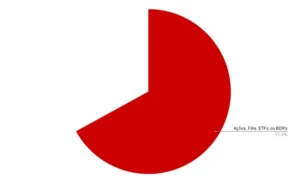

2. Fundo de investimento em Ações

Fundos de Ações devem conter um percentual elevado (pelo menos 67% do PL) em ações, cotas de FIAs ou de ETFs, ou BDRs, conforme o gráfico:

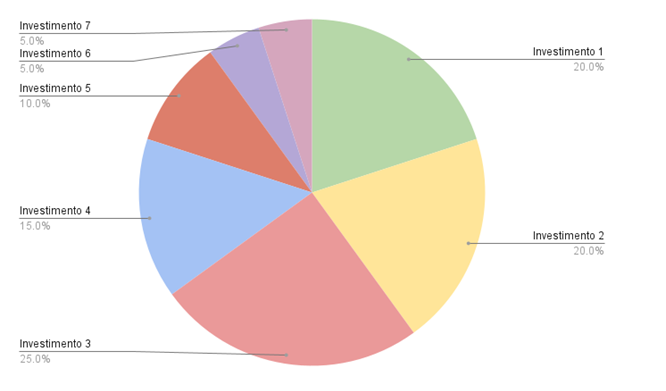

3. Fundo de investimento Multimercado

Fundos Multimercado não possuem obrigação de concentração de sua carteira em nenhum ativo específico, definindo uma política de investimentos que incorpore diversas classes de ativos e fatores de risco:

Esse tipo de Fundo investe em diversos mercados ao mesmo tempo, permitindo uma diversificação das aplicações. Para alavancar usas posições ou proteger suas carteiras, os Fundos Multimercado utilizam ativamente instrumentos derivativos.

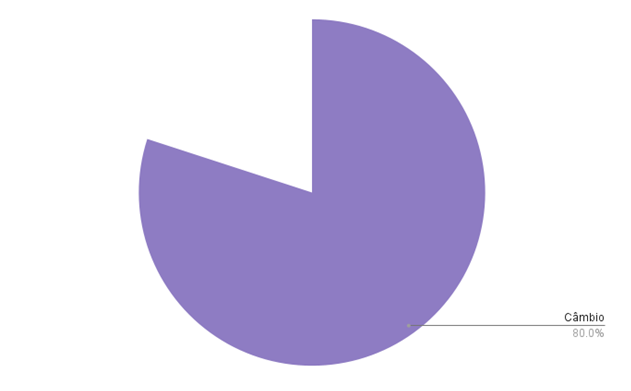

4. Fundo de Investimento Cambial

Devem possuir, no mínimo, 80% de seu patrimônio em ativos relacionados à variação de preços de uma moeda estrangeira ou cupom cambial.

Não comentamos aqui sobre Fundos Imobiliários pois eles são diferentes, negociados em Bolsa e já temos um artigo completo sobre eles aqui.

Como escolher um Fundo de Investimento em 3 passos?

Agora, vamos mostrar os 3 passos para escolher o melhor Fundo de Investimento para você!

PASSO 1 – Entender se o Fundo faz sentido na sua carteira

O primeiro passo é justamente considerar esses diferentes tipos de Fundo de Investimento que acabei de explicar. Pense na sua carteira e em como ela está hoje. Qual tipo de Fundo faz sentido na sua alocação?

Se você já tem Renda Variável demais e está nervoso com a oscilação da sua carteira, não faz sentido investir mais em um Fundo de Ações ou Cambial. Mas talvez faça sentido investir em um bom Fundo de Renda Fixa!

Agora, ao contrário, se você já investe bastante em Renda Fixa, provavelmente um Multimercado ou um Fundo focado na Bolsa adicione uma diversificação saudável à sua carteira.

Essa pode parecer uma reflexão simples, mas ela é muito muito importante. Você precisa enxergar sua carteira de investimentos como um conjunto coeso de ativos que te ajudem a alcançar seus objetivos, não como investimentos que você escolhe aleatoriamente.

Por isso, antes de qualquer coisa, certifique-se de que o Fundo que está estudando faz sentido para você. E, se você tiver dúvidas na montagem de sua carteira, lembre-se que a Faz Capital tem um time de assessores pronto para te ajudar nas suas decisões de investimentos.

PASSO 2 – Conhecer as taxas do Fundo de Investimento

Certo, agora que você sabe que esse é um Fundo que pelo menos faz sentido adicionar na sua carteira, é hora de entender o que você vai pagar por ele. E não, não estamos falando do valor da cota ou algo assim.

Estamos falando das taxas. Todo Fundo de Investimentos tem taxas. É assim que o Gestor do Fundo é remunerado pelo seu trabalho. E as principais são:

1️⃣ Taxa de Administração

É a mais comum, cobrada a título de remuneração pelo serviço de administração do Fundo e gestão da carteira.

Definida pela própria administradora, ela é fixa, não podendo ser aumentada sem prévia aprovação em assembleia geral. Porém, ela pode ser diminuída por decisão unilateral do administrador, o que é ótimo para os investidores quando acontece.

É cobrada em todo dia útil sobre o valor total da aplicação de cada cotista, independentemente dele ter tido lucro ou prejuízo (é apresentada como um percentual ao ano, mas descontado diariamente do valor da cota).

2️⃣ Taxa de Performance

Caso o retorno da carteira supere o benchmark (referência) utilizado pelo Fundo, será cobrado um percentual sobre o que exceder o indicador no período.

Logo, a taxa de performance é cobrada para remunerar uma boa performance do gestor.

3️⃣ Taxa de entrada e de saída

Não muito comuns no Brasil – são a taxa de ingresso, que incide sobre os valores aplicados, e a taxa de saída, aplicada quando do resgate, sobre o valor resgatado.

É mais provável você encontrar essas taxas em um Fundo de Previdência, por exemplo.

Mas onde você encontra todas essas informações sobre as taxas dos Fundos?

A resposta é na lâmina do Fundo, um documento que todo Fundo deve divulgar aos seus cotistas, e que é bem fácil de encontrar no site da sua corretora.

PASSO 3 – Entender a estratégia do Fundo de Investimento

Fundamentalmente, quando você investe em um Fundo, está “comprando” a estratégia do Gestor. Afinal, é para isso que você paga as taxas acima: para ter o direito de investir pela estratégia de alguém que é profissional nisso. Por isso, você precisa saber quais são os ativos por trás da carteira do Fundo, para entender:

- Se a carteira é suficientemente diversificada

- Se ele não tem uma correlação muito grande com ativos já presentes na sua carteira

- E, por incrível que pareça, se a estratégia do Gestor é bem embasada e faz sentido

Como saber o que tem na carteira de um Fundo?

Tem várias formas, seja pelos documentos do próprio Fundo, pelo site da CVM ou sites como o Mais Retorno, por exemplo. E, se você possui um assessor, ele pode te passar essas informações facilmente também!

Depois de tudo isso, e depois que você souber:

- Que o Fundo faz sentido na sua alocação

- Que ele tem taxas razoáveis

- E uma carteira interessante com uma boa estratégia por trás

Só então você pode investir no Fundo.

Apesar dessas explicações, entendemos que muita gente ainda fique nervosa tomando esse tipo de decisão por conta própria. Por isso, aproveitamos para lembrar que a Faz Capital tem um time de especialistas pronto para te ajudar a escolher um Fundo de Investimento que faz sentido para seu perfil!

É só apertar aqui para entrar em contato conosco!