Livrar-se das dívidas pode parecer um desafio e tanto, mas, com as informações certas, é algo que qualquer um pode fazer. Além disso, deixar a vida de endividado para trás é um passo fundamental que todos devem dar para começar a guardar dinheiro e investir para um futuro mais próspero.

É por isso que, neste artigo, vamos te mostrar quais os dois tipos de dívidas que existem, e os 3 passos comprovados para eliminá-las e deixar essa dor de cabeça para trás!

O que são as dívidas e quantos brasileiros estão endividados?

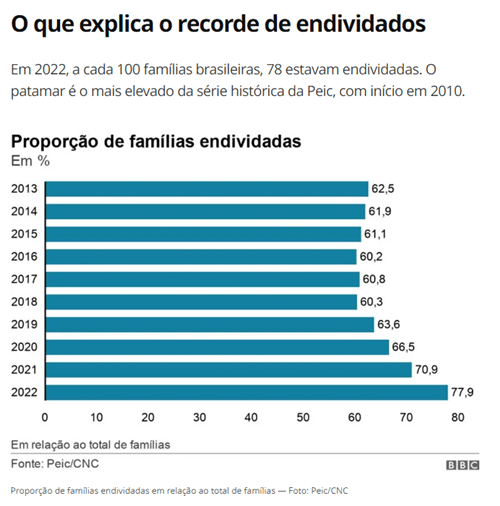

Primeiro de tudo, para te tranquilizar, queremos dizer que, se você está com dívidas, você não está sozinho. Afinal, em 2022, de cada 100 famílias brasileiras, 78 estavam endividadas.

Isso é segundo dados da Pesquisa de Endividamento e Inadimplência do Consumidor (Peic) da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC):

Fonte: BBC

Isso é negativo, é claro, pois esse é um problema que tira o sono de muita gente. Porém, é um problema que muitas outras pessoas além de você enfrentam, e, mais importante do que isso, é plenamente solucionável, com uma boa dose de esforço e com o entendimento correto da sua situação.

É que nem quando você está doente: existe uma cura, mas ela não virá do nada. Você precisa tomar o remédio. Para isso, é importante primeiro entender que dívidas servem a uma função muito importante na nossa sociedade e nas nossas vidas.

Elas nos oferecem a possibilidade de usarmos dinheiro que não temos, no momento, para algum objetivo. E isso pode ser positivo, muitas vezes. Fundamentalmente, o que define se endividar-se vai ser bom ou ruim é:

- A finalidade das dívidas que você contraiu

- As condições nas quais você as aceitou

É a partir dessas noções que é possível dividir as dívidas em dois tipos: as boas e as ruins.

Quais são os dois tipos de dívida? (as boas e as ruins)

Como dissemos, nem toda a dívida é ruim. Existem dívidas boas e ruins.

1. Boas

- As dívidas boas são aquelas que:

Geram condições de deixar você em uma situação melhor no longo prazo;

- Não têm um impacto de juros pesado no seu orçamento;

- São feitas com planejamento e preparação.

Um exemplo deste tipo de dívida é o Fundo de Financiamento ao Estudante do Ensino Superior (Fies). O Fies é uma dívida estudantil que normalmente segue esses três princípios:

1️⃣ Te ajuda no longo prazo porque investir na qualificação profissional pode aumentar seu potencial de ganhos;

2️⃣ Não tem juros altos;

3️⃣ Normalmente você entra numa faculdade depois de já ter pensado bastante a respeito.

Outro exemplo é o financiamento imobiliário. Investir na casa própria pode trazer uma paz de espírito e uma estabilidade muito grandes, o que te impulsiona para frente. Além disso, essas dívidas não têm juros tão altos.

2. Ruins

Essas são suas dívidas de consumo, principalmente de coisas que você não precisa. Um carro que você não usa para ganhar dinheiro, roupas novas, uma viagem que você não tinha dinheiro para fazer.

Essas são as dívidas que não te ajudam no longo prazo, e que têm taxas de juros altas cobradas sobre elas. O exemplo mais clássico de dívida ruim é a terrível dívida do cartão de crédito, que pode sair totalmente do seu controle rapidamente.

Se você está lendo esse artigo, é provável que você tenha pelo menos alguma dívida ruim que está te incomodando.

Como eliminar as dívidas em três passos simples

Aprenda como quitar suas dívidas com os três passos a seguir:

Passo #1 – Mapear as dívidas que você possui

Antes de tudo, você precisa entender a situação de endividamento na qual você está.

Para isso, liste todas as suas dívidas existentes. Depois, classifique elas entre “boas” e “ruins” conforme as definições que oferecemos acima, e anote também as taxas de juros que estão sendo cobradas para cada uma delas.

Você pode utilizar um caderno mesmo ou até uma planilha no computador para realizar esse processo.

Isso é importante por 2 motivos:

- Para você ver com o que está lidando: Muitas pessoas não têm noção das dívidas que possuem até ver elas todas na sua frente. Por isso, é importante entender quanto vai ter que se dedicar a isso.

- Para você planejar a ordem na qual vai quitar suas dívidas: primeiro deve-se priorizar as dívidas essenciais como água, luz, condomínio ou gás. Depois, as dívidas que possuem as maiores taxas de juros como o cartão de crédito e o cheque especial. Só depois que tudo isso estiver resolvido, você passa para as “boas” com taxas baixas.

Passo #2 – Renegociar as dívidas possíveis

Após efetuar o levantamento das dívidas, é hora de buscar renegociar todas as que conseguir. Quanto menos peso você deixar nas suas costas, mais rápido se livra. E, assim como você tem interesse em pagar, o credor tem interesse em receber.

Não é bom pra ninguém você quebrar. Porque aí ninguém vai receber nada. Por isso, renegociar as dívidas é importante e bem possível. Ao preparar a proposta, leve em consideração a lista que fez e sua capacidade de pagar. Não se comprometa com algo que não consegue cumprir, ou vai só voltar à estaca zero.

Hoje, é possível renegociar as dívidas online ou conversar pessoalmente com o credor. Ao final deste processo, talvez você veja que a montanha que tem que subir é bem mais tranquila do que parecia antes.

Passo #3 – Organizar um plano para pagar as dívidas

Certo, agora que você sabe quanto vai ter que pagar para quitar cada dívida, e a ordem na qual deve fazer isso, é hora de… quitar seus débitos. Você precisa:

- Diminuir os gastos variáveis (comprar menos, economizar);

- Ganhar um pouco mais de renda, pegando outras funções;

- Talvez até vender algumas coisas das quais não precisa mais.

Você precisa entender que agora é guerra contra as dívidas. O único jeito de você se livrar delas é com esse compromisso. E só assim você poderá seguir adiante com sua vida financeira.

Quitar as dívidas é o primeiro passo que você deve dar para começar a construir um futuro mais próspero, um futuro no qual sobre dinheiro, um futuro no qual você invista seu dinheiro.

Até por isso já deixamos aqui nosso artigo sobre como formar sua reserva de emergência, para que você já dê esse passo quando vencer as dívidas.