[playht_player width=”100%” height=”90px” voice=”pt-BR-FranciscaNeural”]

Selic, CDI, IPCA e TR…São siglas que podem dificultar bastante que alguém que ainda é novato no mercado financeiro entenda seus investimentos. Porém, isso acaba hoje! Neste artigo, vamos explicar toda essa “sopa de letrinhas” te dizendo o que cada uma delas significa e mostrando como elas afetam seus investimentos! E vamos começar falando da mais comentada de todas, a Selic.

O que é a Taxa Selic?

Se tivéssemos que resumir em uma linha, seria: O custo do dinheiro. Dizemos que a Taxa Selic é o “custo do dinheiro” porque ela é a taxa básica de juros da economia. Simplificando, ela é o quanto você vai receber se emprestar dinheiro para o Governo do Brasil. Entrando lá no site do Tesouro Direto, você vai encontrar um investimento chamado Tesouro SELIC, o investimento mais seguro do país:

Fonte: Tesouro Direto

Se você investir nesse título, todo ano até seu vencimento ele vai render um valor muito próximo da Taxa Selic acumulada no período. E quem define a Taxa Selic? O Banco Central, órgão responsável pela manutenção da estabilidade financeira e monetária do Brasil. Inclusive, a Selic é o principal instrumento de política monetária utilizado pelo Banco Central para controlar a inflação.

Mas como isso acontece?

Pense assim: se a taxa de juros está baixa, ou seja, o governo está pagando pouco para você emprestar seu dinheiro para ele, talvez você decida não emprestar, não é?

Talvez você prefira comprar algo que você queira, abrir um negócio, investir na Bolsa ou algo assim. Talvez você até pegue um empréstimo, quando os juros estão baixos. Por isso, dizemos que a Selic baixa estimula o consumo e o investimento, barateando o crédito e o custo do capital.

Ou seja, mais dinheiro circula, tornando o ambiente, também, mais propenso à inflação. Por outro lado, com uma taxa de juros mais alta, o governo paga mais pelo seu dinheiro, e talvez você, as empresas, os bancos e todo mundo prefira emprestar para ele mesmo, em vez de consumir ou investir na Bolsa de Valores.

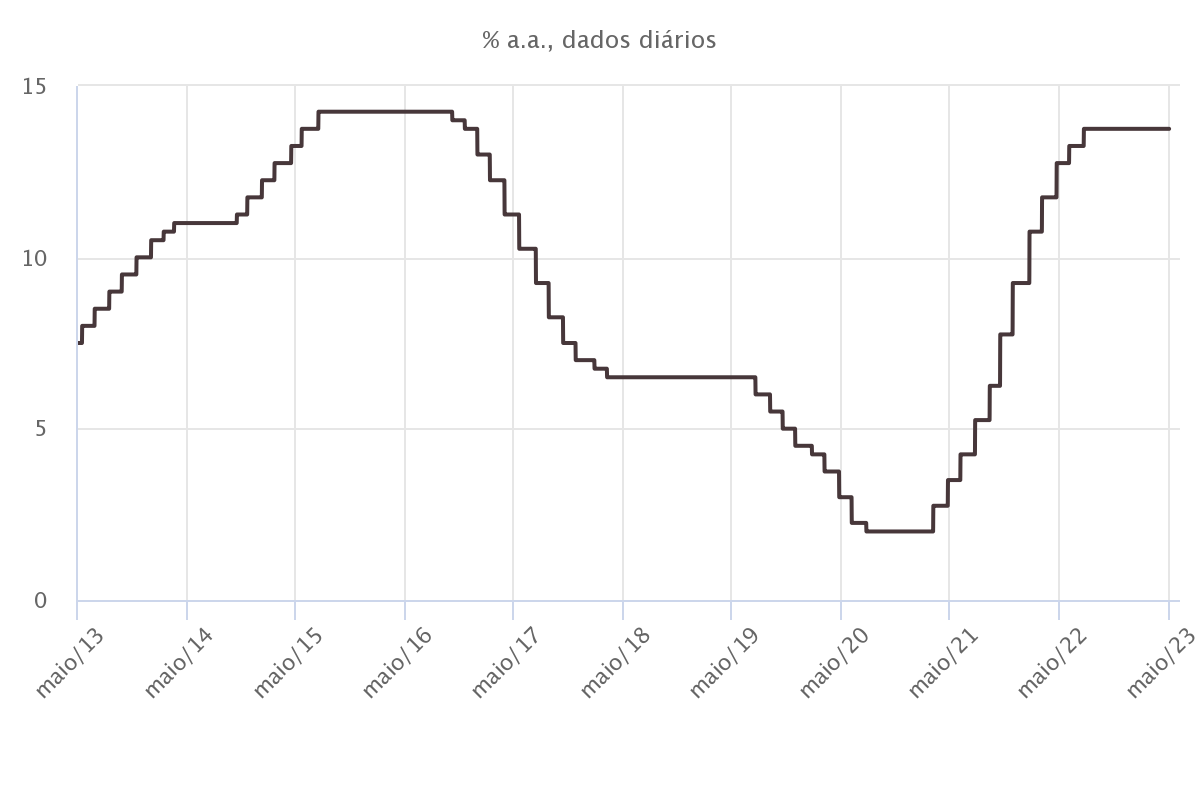

Assim, a Selic alta acaba retraindo o consumo e os investimentos devido o encarecimento do crédito e custo de capital, tirando dinheiro de circulação e baixando a inflação. Recentemente, a flutuação da Selic foi assim:

Fonte: Banco Central

Vale lembrar que ela influencia todas as taxas de juros do país, como as taxas de juros dos empréstimos, dos financiamentos e das aplicações financeiras de vários investimentos de Renda Fixa.

A Selic também influencia as taxas nominais, que ditam os títulos prefixados. Você nunca vai ver elas muito distantes da taxa básica de juros.

Por isso, quando você vê notícias de discordâncias entre o presidente da República e o presidente do Banco Central sobre o rumo da Taxa Básica de Juros, é importante que você entenda que esse é um assunto sério que envolve inflação, empréstimos, consumo, e mais. E falando em inflação.

O que é o IPCA?

IPCA é a sigla que damos ao principal índice de inflação do Brasil. O Índice Nacional de Preços ao Consumidor Amplo (IPCA) é calculado pelo IBGE e é tido como o indicador oficial de inflação do Brasil, sendo utilizado no regime de metas do Banco Central.

As informações para calcular esse índice têm coleta, em geral, do dia 1 a 30 do mês de referência. O IPCA mede o preço de uma cesta de consumo representativa para famílias com renda de 1 a 40 salários mínimos, em 13 áreas geográficas:

- Regiões metropolitanas de Belém, Fortaleza, Recife, Salvador, Belo Horizonte, Vitória, Rio de Janeiro, São Paulo, Curitiba, Porto Alegre, Distrito Federal, Goiânia e Campo Grande.

Os bens considerados para o cálculo se dividem nas categorias:

- Alimentação e bebidas, educação, vestuário, transporte, comunicação, habitação, moradia, despesas pessoais e artigos de residência.

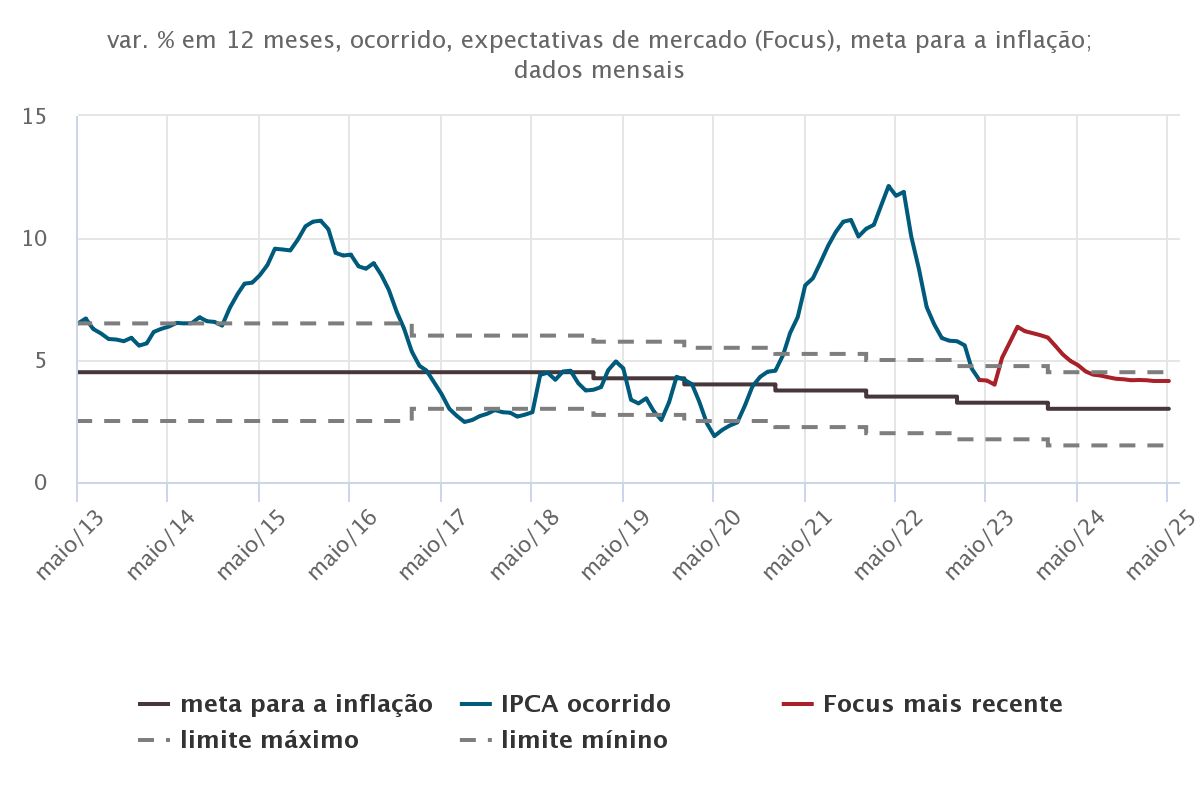

O peso de cada item é definido com base na Pesquisa de Orçamento Familiar (POF). Finalmente, cabe mencionar que o histórico recente do IPCA no Brasil está assim:

Fonte: Banco Central

O IPCA é essencial para o conceito de meta para a inflação. Essa meta é anunciada publicamente e funciona como uma âncora para as expectativas sobre a inflação futura, permitindo que desvios do alvo sejam corrigidos ao longo do tempo.

A meta para a inflação é definida pelo Conselho Monetário Nacional (CMN) e cabe ao Banco Central (BC) adotar as medidas necessárias para alcançá-la. O IPCA também é indexador do Tesouro IPCA+ e do novo Tesouro Renda+.

Além disso, ele também define a rentabilidade das Debêntures, títulos de dívida emitidos por empresas como forma de captar recursos financeiros junto aos investidores.

O que é CDI? Qual a diferença para a Selic?

Mas agora, você pode estar se perguntando: “Entendi o que é SELIC e IPCA, mas o que é aquele CDI que eu tanto vejo quando vou no banco e na minha corretora?” Então vamos explicar: CDI é simplesmente a sigla para Certificado de Depósito Interbancário.

Segundo as regras do Banco Central, as instituições financeiras são obrigadas a terminar todos os dias com saldo positivo. Porém, caso um banco tenha mais saques que o previsto, superando o número de depósitos, pode ser que sua conta fique negativa ao final do dia.

Para resolver isso, ele precisa pegar dinheiro emprestado de outro banco, em uma operação de curtíssimo prazo, apenas um dia. Mas esse dinheiro não é emprestado “de graça”. É cobrada uma taxa de juros própria para essa operação, que é o CDI. Ou seja, essa é a taxa que os bancos cobram um do outro para emprestar dinheiro entre si.

Como o CDI impacta os seus investimentos

Mas, hoje, o CDI já é muito mais do que isso. Essa taxa também serve como base para remunerar diversas aplicações financeiras, como Certificados de Depósito Bancário (CDBs), as Letras de Crédito Imobiliário (LCIs), as Letras de Crédito do Agronegócio (LCAs) e até serve como benchmark para fundos de investimento.

Por isso que você certamente já deve ter visto um investimento que oferece rendimento de, por exemplo, 110% do CDI. Isso significa que ele pagará uma taxa equivalente a 110% da variação do CDI durante o período de aplicação.

Esses investimentos costumam ser chamados de “renda fixa pós-fixada”, pois os ganhos são calculados com base na variação do CDI ao longo do tempo, e você não sabe exatamente qual será a rentabilidade. Mesma coisa que investimentos atrelados ao IPCA e à Selic. E falando em Selic, o CDI é sempre bem próximo dela! Por isso, dá quase para considerar a mesma coisa.

Descubra como alcançar retornos consistentes de mais de 1% ao mês.

O que é a Taxa Referencial?

Finalmente, aquela sigla que ninguém te explica o que é, mas que pode mexer sim no seu dinheiro. Estamos falando da TR, ou Taxa Referencial. Calculada pelo Banco Central, a Taxa Referencial é uma taxa de juros utilizada no cálculo de remuneração de alguns investimentos e também para a atualização monetária de valores.

Ela chegou a ser bem mais importante na década de 90, mas, ao longo dos anos, perdeu relevância como referência de remuneração de investimentos, e, desde 2012, tem se mantido em patamares muito baixos, muitas vezes próximos a zero.

Mesmo tendo menor abrangência no mercado, ela ainda é usada como parte da rentabilidade de alguns ativos financeiros, como:

Poupança

Desde 2012, com a mudança no cálculo da sua remuneração, o rendimento da poupança funciona assim:

- Se a Selic for maior ou igual a 8,5% ao ano: rendimento de 0,5% ao mês + TR.

- Para taxa Selic inferior a 8,5% ao ano: rentabilidade de 70% da taxa Selic + TR.

FGTS

No Fundo de Garantia por Tempo de Serviço (FGTS), uma alíquota de 8,0% do salário bruto é descontada mensalmente e é alocada em um fundo que possui rentabilidade de 3,0% ao ano + Taxa Referencial.

Títulos de Capitalização

Estas aplicações são oferecidas pelos bancos, onde o poupador pode concorrer ao sorteio de prêmios enquanto o dinheiro está aplicado.

A rentabilidade dos títulos de capitalização costumam ser a Taxa Referencial mais um valor fixo. Devido à baixa relevância da TR hoje em dia como taxa de remuneração, outros índices, como a Taxa Selic e o CDI que comentei, assumiram o holofote como referências para investimentos financeiros no Brasil.

E, agora, você conhece quatro siglas essenciais para entender o mercado financeiro e seus investimentos. Esperamos que tenha gostado do artigo, e continue nos acompanhando aqui na Faz Capital para ler os próximos!