Você está em dúvida sobre quanto custa um plano de saúde e se vale a pena fazer? Então esse é o artigo para você! Hoje, vamos falar sobre as razões pelas quais você deve considerar seriamente ter um plano de saúde… Dizer se vale mais a pena pagar um plano ou investir para isso… E mostrar algumas das principais opções deste mercado, além de dar uma estimativa de quanto você deve pagar!

Se isso tudo te interessa, continue lendo este artigo!

VALE A PENA TER UM PLANO DE SAÚDE?

Segundo a Agência Nacional de Saúde Suplementar (ANS), o Brasil atingiu 50.493.061 usuários de planos de saúde em dezembro do ano passado.

É o maior número desde dezembro de 2014.

Houve aumento de usuários em todos os estados brasileiros, mas o destaque fica com São Paulo, Minas Gerais e Rio de Janeiro, que tiveram maior ganho de beneficiários em números absolutos. Além disso, cerca de 1,5 milhão de brasileiros possuem mais de um plano de saúde.

Porém, mesmo com esses avanços, a grande maioria da população ainda não possui um plano de assistência médica, e está totalmente dependente da saúde pública. É claro que, por ser uma despesa relevante, muitas pessoas não podem pagar por um plano privado.

Porém, muitas pessoas que têm condições de contratar um plano assim ficam em dúvida: vale a pena?

E a resposta é vale.

Inclusive, essa talvez seja uma das despesas mais essenciais que você deve ter em mente na hora de montar seu orçamento pessoal. Um plano de saúde é aquele investimento que você não quer usar, mas cujo valor você só entende quando precisa dele de verdade.

Ter um plano de saúde com boa cobertura pode te salvar de uma enrascada com potencial de destruir suas finanças por meses ou anos – além de cobrir sua saúde.

Vantagens de ter um plano de saúde

Algumas vantagens de ter um plano de saúde são:

1 – Tranquilidade

Um problema de saúde pode surgir a qualquer momento. Uma vida tranquila não é aquela na qual você está sempre pensando: “e se algo acontecer comigo ou com alguém da minha família? Eu vou ter dinheiro para lidar com isso?”

O plano de saúde estará lá para te dar mais segurança – e pra te deixar focar no que importa.

2 – Praticidade

Com o plano, você tem muito mais facilidade para marcar consultas e exames do que por meio do sistema público de saúde, e até por meio particular.

3 – Boas acomodações

Com um bom plano de saúde é possível que você tenha acesso a acomodações bem mais confortáveis do que no sistema público. Dependendo do seu plano, inclusive, você pode até mesmo ter acomodação em quarto individual. E pode ter certeza de que isso fará uma grande diferença caso você precise ser internado um dia.

4 – Rapidez no atendimento

Os chamados de emergência dos planos de saúde privados são prioridade e podem ser acionados já 24 horas após a contratação do plano.

Sendo assim, você não precisa depender do SAMU ou de qualquer outro recurso público em caso de urgência e emergência.

5 – E é um investimento na sua saúde

Quando as pessoas falam das razões pelas quais investem, uma velhice tranquila tende a ser um dos motivos citados… Por isso, um plano de saúde deve ser visto exatamente assim.

Com o passar dos anos, nossa saúde naturalmente fica mais frágil – assim como nossa capacidade de ganhar e guardar dinheiro.

Assim, vale a pena ver o plano como um investimento na sua saúde futura – até porque, quanto mais jovem você é ao contratá-lo, mais barato ele será lá na frente!

Porém, existem pessoas que advogam por outra possibilidade de ver esse investimento na saúde…

É MELHOR TER PLANO DE SAÚDE OU INVESTIR O DINHEIRO?

“Sabendo o quanto custa um plano de saúde, não vale mais a pena pegar o dinheiro que eu pagaria para o plano, investir em um ativo de renda fixa com liquidez e, quando eu precisar de algum atendimento médico, sacar e usar?”

E até que isso pode parecer fazer sentido em uma primeira reflexão…

Especialmente se você está saudável e jovem. A perspectiva de rentabilizar uma “carteira para a saúde” pode parecer muito inteligente, afinal, as mensalidades do plano “não rendem”, enquanto a carteira renderia juros.

Porém, existem 2 problemas principais com isso…

- Você não vai aportar nessa carteira com a disciplina com a qual pensa que vai

É muito difícil, quando tudo está bem e você não precisa de nenhum atendimento médico, ter a disciplina de pensar no pior caso possível.

Talvez você tenha gastos momentâneos importantes, e negligencie sua “carteira da saúde” por um tempo.

Talvez você saque um pouco dela para completar uma compra maior, afinal, está saudável e bem.

Mas é muito difícil que você tenha a mesma disciplina investindo dessa forma do que teria pagando os boletos do plano. E vai ser a sua saúde que estará em jogo se fizer isso.

- Não há limites para os gastos com saúde

E não há MESMO.

Em hospitais particulares, as diárias em quartos ou salas de emergência podem estar na faixa de R$ 400, R$ 500, ou até mais de R$ 1000.

Dependendo da sua necessidade, você não sabe quantos dias, semanas ou meses pode ficar internado.

Além disso, algumas das cirurgias mais comuns do Brasil, como retirada de vesícula e cirurgias de hérnia podem chegar às dezenas de milhares de reais em valor.

E isso é considerando apenas doenças, não acidentes ou coisas totalmente imprevisíveis da vida.

Assim, veja esses gastos médicos como potencialmente impagáveis, não importa o quanto sua “carteira” cresça. Mais um ponto para os planos.

QUAIS AS PRINCIPAIS OPERADORAS DE PLANOS DE SAÚDE NO BRASIL?

Aqui no Brasil, temos diversos planos de saúde diferentes.

Na Faz Capital, não temos parceria com nenhum deles, mas seguem alguns dos principais que existem:

- SulAmérica

Oferece planos de saúde com diversas opções de cobertura. Nota 7.1 no Reclame Aqui.

- Amil

Uma das principais operadoras de planos de saúde do país, com uma ampla rede credenciada e diversos planos disponíveis. Nota 7.6 no Reclame Aqui.

- Unimed

Uma das maiores cooperativas de saúde do Brasil, com presença em muitos estados. Nota 6.3 no Reclame Aqui.

- Hapvida

Especializada em planos de saúde acessíveis, com foco nas regiões Norte e Nordeste. Nota 7.0 no Reclame Aqui.

- NotreDame

Destaca-se por oferecer uma ampla gama de serviços de saúde, incluindo hospitais, clínicas e centros médicos. Nota 7.0 no Reclame Aqui.

- Bradesco Saúde

Conta com opções de planos individuais e empresariais, além de oferecer serviços extras, como telemedicina e assistência psicológica. Nota 6.7 no Reclame Aqui.

- Porto Seguro

Faz parte do Grupo Porto Seguro, que é uma das maiores seguradoras do país. Nota 7.7 no Reclame Aqui.

QUANTO CUSTA UM PLANO DE SAÚDE?

Os preços dos planos de saúde podem variar amplamente com base em diversos fatores, incluindo:

- A região geográfica na qual você mora

- A abrangência geográfica do plano

- O tipo de plano

- A cobertura oferecida (quantos serviços estão inclusos)

- A idade do beneficiário (quanto mais velho, mais caro)

- E antecedentes de saúde do beneficiário

Tudo isso torna muito difícil dar um valor exato em um artigo.

Certeza mesmo você só vai ter falando com as operadoras, dizendo suas necessidades e expondo sua idade, estado de saúde e etc.

Mas é possível fazer uma estimativa, com base em uma pesquisa que fizemos em diversas fontes.

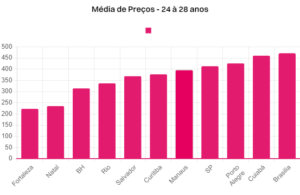

De acordo com o site HelloSafe, o valor médio para planos de saúde para quem está entre 24-28 anos, muitas vezes a idade na qual você começa a pensar nisso, é essa:

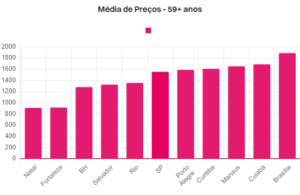

Já a média para a idade acima de 59 anos, quando você normalmente mais precisa do plano, é essa:

Eles também colocam uma estimativa dos planos mais básicos e mais completos de algumas operadoras:

Agora que você já sabe quanto custa um plano de saúde, vale lembrar que o plano de saúde familiar tende a ter uma tabela de preços ainda mais acessível que o individual, assim como a opção empresarial. Por isso, se você incluir mais pessoas de sua família no plano, o valor de cada um pode ficar mais em conta.

E, com isso, espero que você tenha uma ideia melhor da importância de ter um plano de saúde, e uma noção maior de quanto deve pagar por isso!

Se você deseja ter ajuda de um assessor da Faz Capital para tomar essa e todas as outras decisões financeiras importantes de sua vida, basta apertar neste link!