Neste artigo, vamos falar da Renda Fixa: como funciona, rentabilidade, riscos e todos os principais tipos desse investimento, passando por CDBs, Tesouro Direto, LCIs, LCAs e Debêntures!

A Renda Fixa está chamando muito a atenção dos investidores ultimamente…Porém, muita gente está investindo nela sem entender o que está fazendo com o seu dinheiro.

E isso pode te colocar em risco…

Por isso, decidimos escrever este artigo, que é um verdadeiro guia da Renda Fixa para quem pensa em investir nesse tipo de ativo! Vamos falar do funcionamento da Renda Fixa, rentabilidade, riscos e todos os principais tipos desse investimento!

COMO FUNCIONA INVESTIR EM RENDA FIXA?

Primeiramente, é importante entender o básico da Renda Fixa, ou seja, como ela funciona. E um bom jeito de imaginar isso é pensar nos investimentos de Renda Fixa como um empréstimo:

- Você empresta seu dinheiro para uma instituição

- E recebe juros em troca desse empréstimo, direitinho da forma acordada, ao longo de um período determinado

A instituição que recebe esse empréstimo pode variar: pode ser um banco, uma instituição financeira, uma empresa ou até mesmo o Governo Federal. E a rentabilidade que você recebe por emprestar esse dinheiro também varia de opção para opção, sendo 3 as principais formas de remuneração:

- Rentabilidade Prefixada:

Ou seja, quando a sua rentabilidade já é determinada no momento da aplicação (ex: 10% ao ano). Você já sabe exatamente quanto vai receber desde o início;

- Rentabilidade Pós-fixada:

Quando a sua rentabilidade é atrelada a uma variável determinada, mas cuja rentabilidade é desconhecida no momento da aplicação (ex: 110% do CDI ao ano);

- Rentabilidade Atrelada à inflação:

Quando a sua rentabilidade é atrelada à inflação no período de investimento (ex: IPCA + 5% ao ano);

Acho que isso já deve ter te ajudado a entender melhor a lógica da Renda Fixa de forma mais simples, não é?

Mas e essas siglas que eu estamos falando? CDI, IPCA… e a famosa SELIC? O que são? É disso que vamos falar a seguir:

Descubra como alcançar retornos consistentes de mais de 1% ao mês.

QUAIS OS INDEXADORES DA RENDA FIXA

A verdade é que, para investir em Renda Fixa da forma certa, existem alguns conceitos que você precisa entender. Mas não se preocupe, pois eles são simples e rápidos de entender. Vamos lá!

1️⃣ O QUE É A TAXA SELIC

O primeiro conceito que todo investidor – e, talvez, todo brasileiro – deveria entender melhor é a Taxa SELIC!

A Taxa SELIC é a taxa básica de juros da economia, ou seja, é o quanto você vai receber se emprestar dinheiro para o Governo do Brasil. E, como muita gente “empresta” dinheiro para o Governo, além de empresas, investidores internacionais e até outros países, essa taxa é importantíssima para a Renda Fixa.

A SELIC é definida pelo Banco Central, órgão responsável pela manutenção da estabilidade financeira e monetária do Brasil, com foco em controlar a inflação. Quando o Banco Central deixa a taxa de juros baixa, ou seja, quando o Governo está pagando pouco para você emprestar seu dinheiro para ele, isso estimula o consumo e o investimento, barateando o crédito e o custo do capital – e subindo a inflação.

Por outro lado, com uma taxa de juros mais alta, o Governo paga mais pelo seu dinheiro, e talvez você, as empresas e os bancos prefiram emprestar para ele mesmo, em vez de consumir ou investir na Bolsa de Valores.

Assim, a SELIC alta acaba retraindo o consumo e os investimentos devido o encarecimento do crédito e custo de capital, tirando dinheiro de circulação e baixando a inflação!

2️⃣ O QUE É O CDI?

Outra sigla que aparece muito em investimentos de Renda Fixa é o CDI! O CDI é simplesmente a sigla para Certificado de Depósito Interbancário.

Funciona assim:

Segundo as regras do Banco Central, as instituições financeiras são obrigadas a terminar todos os dias com saldo positivo. Porém, caso um banco tenha mais saques que o previsto, superando os depósitos, pode ser que sua conta fique negativa ao final do dia. Para resolver isso, ele precisa pegar dinheiro emprestado de outro banco, em uma operação de curtíssimo prazo, apenas 1 dia.

Esse dinheiro é emprestado mediante a cobrança de uma taxa de juros própria para essa operação, que é o CDI. Mas, hoje, essa taxa também serve como base para remunerar diversas aplicações financeiras e até serve como benchmark para fundos de investimento.

Por isso que você certamente já deve ter visto um investimento que oferece rendimento de, por exemplo, 110% do CDI. Isso significa que ele pagará uma taxa equivalente a 110% da variação do CDI durante o período de aplicação. E o CDI é sempre bem próximo da SELIC, por isso, dá quase para considerar a mesma coisa.

3️⃣ O QUE SIGNIFICA IPCA?

IPCA é a sigla que damos ao principal índice de inflação do Brasil, e também tem tudo a ver com a Renda Fixa!

O Índice Nacional de Preços ao Consumidor Amplo (IPCA) é calculado pelo IBGE e é tido como o indicador oficial de inflação do Brasil, sendo utilizado no regime de metas do Banco Central. Ele mede o preço de uma cesta de consumo representativa para famílias com renda de 1 a 40 salários mínimos, em 13 áreas geográficas ao redor do Brasil.

Os bens considerados são: alimentação e bebidas, educação, vestuário, transporte, comunicação, habitação, moradia, despesas pessoais e artigos de residência. O IPCA também é indexador de alguns títulos públicos, e define a rentabilidade das Debêntures, das quais vamos falar mais adiante.

4️⃣ O QUE É O FUNDO GARANTIDOR DE CRÉDITO (FGC)?

E atenção porque a gente deixou aqui a sigla mais interessante por último.

O FGC pode salvar sua vida!

FGC é a sigla para Fundo Garantidor de Crédito, e ele é “uma instituição privada, sem fins lucrativos, cuja missão é proteger investidores no âmbito do sistema financeiro nacional e prevenir o risco de uma crise bancária sistêmica.”

Simplificando: ele é um “seguro” para alguns tipos de investimento, que pode te ressarcir caso a instituição financeira na qual você investe vá à falência. Se você tem dinheiro em uma aplicação em uma instituição e a instituição vai à falência e não puder te pagar, o FGC paga seu dinheiro aplicado!

Quais investimentos o FGC protege?

Ele protege vários investimentos, como

- Depósitos à vista ou sacáveis

- Poupança

- CDBs

- RDBs

- LCs (letras de câmbio)

- LHs (letras hipotecárias)

- LCIs (letras de crédito imobiliário)

- LCAs (letras de crédito do agronegócio)

- E alguns outros…

Quais as regras do FGC?

Porém, o FGC não é “infinito”. Ele tem regras importantes:

- Ressarcimento de R$ 250 mil por pessoa por instituição

- Ressarcimento máximo de R$ 1 milhão por CPF

Ou seja, se você tem uma aplicação de R$ 300 mil e a instituição quebra, apenas R$ 250 mil serão “devolvidos”. Por isso, quem tem muito dinheiro em Renda Fixa privada normalmente usa várias instituições para diversificar seu risco. Mas como assim “Renda Fixa privada”? O que isso significa?

QUAIS OS TIPOS DE RENDA FIXA?

Quando falamos “Renda Fixa”, estamos nos referindo ao mesmo tempo a vários tipos de investimentos.E é possível dividi-los em 2 grandes grupos: os títulos públicos e os privados.

TÍTULOS PÚBLICOS

Os títulos públicos são aqueles emitidos pelo Governo, e disponíveis no site do Tesouro Direto. Eles são os investimentos mais seguros do país, pois, em última instância, o Governo pode imprimir dinheiro para pagá-los.

Além disso, existem vários investimentos diferentes entre os Títulos Públicos, como:

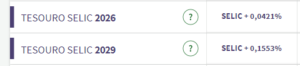

TESOURO SELIC

Para quem você está emprestando? Governo

Como funciona?

O Tesouro SELIC tem rentabilidade dada pela Taxa SELIC acumulada no período de investimento. Você não sabe exatamente quanto vai ganhar quando investe, pois, se a Taxa SELIC aumentar, a sua rentabilidade aumenta, e, se a taxa Selic diminuir, sua rentabilidade diminui.

Além disso, é um investimento no qual não há pagamento de juros periódicos, sendo os ganhos pagos somente no vencimento ou no resgate, e esse título possui liquidez diária, ou seja, você pode sacá-lo quando quiser.

Rentabilidade:

Dê uma olhada nesse vídeo recente que postamos sobre o Tesouro SELIC!

TESOURO PREFIXADO

Para quem você está emprestando? Governo

Como funciona?

É um título, como o nome diz, prefixado, ou seja, sua rentabilidade é definida no momento da compra, caso o investidor fique com o título até seu vencimento. Uma versão desse título paga para o investidor uma parte da rentabilidade todo semestre, ou seja, você vai recebendo parte do rendimento antes mesmo do vencimento do título. Essa versão é mais interessante para quem precisa dos seus rendimentos para complementar sua renda, por exemplo.

Rentabilidade:

TESOURO IPCA+

Para quem você está emprestando? Governo

Como funciona?

É um título público no qual você aporta e recebe de volta seu investimento corrigido pelo IPCA do período + uma rentabilidade pré-definida. Por isso, nós falamos que o Tesouro IPCA+ tem uma rentabilidade híbrida:

- Uma parte pós-fixada (O IPCA, que você não sabe quanto vai ser);

- E uma parte prefixada (A parte do X%, que você sabe que será o valor acima da inflação que vai receber;

Desta forma, esse investimento sempre proporciona ao investidor uma rentabilidade real. Essa opção possui fluxo de pagamentos simples, onde, no vencimento, o investidor recebe o todo valor investido acrescido da rentabilidade, e com juros semestrais.

Rentabilidade:

TESOURO RENDA+

Para quem você está emprestando? Governo

Como funciona?

O Renda+ tem a intenção de ser um complemento à sua aposentadoria, e ele promete pagar o IPCA do período + um adicional, garantindo assim ganhos acima da inflação para seu investimento. Porém, com ele, você investe uma quantia mensal na acumulação de títulos durante o seu tempo de trabalho.

Ou seja, ele pressupõe um investimento mensal constante.

Ao chegar o momento da sua aposentadoria, você passa a receber os frutos desse investimento mensalmente por 20 anos. Ou seja, você paga ao longo de um período e, a partir de certa data, recebe 240 parcelas mensais de rendimentos.

Rentabilidade:

Nós escrevemos um artigo inteiro sobre ele, que você pode conferir aqui!

TÍTULOS PRIVADOS

Já os títulos privados são aqueles oferecidos por instituições financeiras privadas, ou empresas! São alguns exemplos de investimentos assim:

CDB – CERTIFICADO DE DEPÓSITO BANCÁRIO

Para quem você está emprestando? Instituições financeiras

Como funciona?

Ao investir em um CDB, você está emprestando dinheiro a uma instituição financeira (provavelmente um banco) para que ela use esse capital como preferir.

Pode ser emprestando para outras pessoas, iniciando um novo projeto, pagando dívidas, etc.

Em troca de emprestar esse dinheiro, você recebe uma rentabilidade em cima do capital que emprestou.

Rentabilidade:

Os CDBs têm uma certa variação nas suas rentabilidades, dependendo do prazo e do emissor.

Normalmente, serão de 2 tipos:

- Prefixada (ex: 10% a.a.)

- Ou Pós-fixada (ex: 110% do CDI a.a.)

Vale mencionar que os rendimentos de CDBs PAGAM IR!

O IR pago segue a tabela simples para investimentos:

|

PRAZO |

ALÍQUOTA |

|

0 a 6 meses |

22,50% |

|

6 a 12 meses |

20,00% |

|

12 a 24 meses |

17,50% |

|

+24 meses |

15,00% |

LCI – LETRAS DE CRÉDITO IMOBILIÁRIO

Para quem você está emprestando? Instituições financeiras

Como funciona?

Ao investir em uma LCI, você está emprestando seu dinheiro para uma Instituição Financeira, para que ela empreste ele para outra empresa e ele seja usado no setor imobiliário, como financiamento, construção ou reforma de imóveis. Assim, você investe indiretamente no mercado imobiliário, e recebe juros por isso!

Mas por que os bancos e instituições fazem isso?

Quando o banco pega dinheiro emprestado seu, ele paga uma taxa de juros mais baixa do que irá cobrar de seus clientes. Assim, todo mundo sai “ganhando”:

- Você ganha juros

- O banco ganha juros

- E as empresas imobiliárias recebem o capital que precisam para seus projetos

Vale mencionar que a rentabilidade das LCIs são isentas de imposto, pois o Governo busca incentivar o mercado imobiliário a partir desse mecanismo!

Rentabilidade:

Apesar de não ser uma regra, o mais comum é encontrarmos LCI com rentabilidade pós-fixada atrelada ao CDI. Algo como 100% do CDI, 90% do CDI, 95% do CDI, etc.

LCA – LETRAS DE CRÉDITO DO AGRONEGÓCIO

Para quem você está emprestando? Instituições financeiras

Como funciona?

As LCAs são muito parecidas com as LCIs, mas o dinheiro emprestado por você aos bancos será utilizado no setor agrícola. O agronegócio é o setor que envolve todos os segmentos da cadeia produtiva ligada à agropecuária, e são as empresas desse ramo que captam o dinheiro das LCAs e pagam os juros. Assim como as LCIs, as LCAs também são isentas de imposto, por ser um ramo “estratégico” para o Governo.

Rentabilidade:

Assim como as LCIs (são quase “investimentos irmãos”), as LCAs normalmente têm rentabilidade pós-fixada atrelada ao CDI.

DEBÊNTURES

Para quem você está emprestando? Empresas

Como funciona?

Trata-se de um título de dívida oferecido por empresas de capital aberto, quando essas precisam captar dinheiro para alguma finalidade e não desejam recorrer a empréstimos tradicionais. Quando estão precisando de capital, seja para manter o caixa positivo ou para tirar um projeto do papel, as empresas podem emitir debêntures para financiar as suas operações.

Rentabilidade:

A rentabilidade das debêntures normalmente faz brilhar os olhos dos investidores…E isso é por 2 motivos:

- Normalmente são altas

- E normalmente estão atreladas à inflação

Porém, nada na vida é “barbada”, como o pessoal fala aqui no sul. Essa rentabilidade interessante vêm as custas de prazos de vencimento normalmente longos, e de riscos maiores. Inclusive, debêntures são muitas vezes consideradas o investimento de renda fixa mais arriscado disponível.

Por isso, é importante escolher com cuidado!

QUAIS OS RISCOS DE INVESTIR NA RENDA FIXA?

Vale lembrar que apesar da Renda Fixa ser comumente relacionada a “risco baixo”, ela não é sem riscos. Antes de investir nessa classe de ativos, vale conhecer os 3 principais riscos que você corre!

RISCO DE CRÉDITO:

A instituição receptora do seu “empréstimo” pode não conseguir pagar e dar calote.

CARÊNCIA:

Se não se atentar, você pode entrar num título com carência longa e não conseguir recuperar seu dinheiro antes do vencimento, ou precisar vender perdendo a rentabilidade e parte do principal.

MARCAÇÃO A MERCADO:

Alguns títulos variam em valor entre o investimento e o vencimento, então se precisar vender ele no meio do caminho, pode acabar recebendo até menos do que pagou,

VALE A PENA INVESTIR EM RENDA FIXA?

Agora você leu este guia completo sobre os investimentos em Renda Fixa, mas talvez você ainda tenha dúvida sobre em quais ativos investir.

Quais encaixariam melhor na sua carteira?

Como usar os prazos e as diferentes rentabilidades dos títulos para maximizar seu retorno?

Eu sei como é ter essas dúvidas…

Por isso, já deixo a dica de que a Faz Capital tem um time de especialistas prontos para te ajudar a montar a sua carteira ideal, considerando sua tolerância ao risco e seus sonhos!

Se isso te interessa, aperte nesse link para falar conosco!